截至目前,已有110家家居建材企业发布了2024前三季度业绩情况。其中39家企业实现营收增长,35家企业实现利润增长,归母净利同比上年同期出现亏损的企业超过7成,仅23家企业实现营收、净利润双增长,行业普遍业绩承压。

而在细分赛道中,因营收规模高度接近,定制和软体一直以来都备受业内关注,加之近年来随着软体家居企业纷纷试水定制领域,二者之间的界限逐渐模糊,其未来的发展趋势更加引人猜测。本文将从营收结构、渠道布局,以及产品盈利能力等多个维度深入剖析定制与软体两大板块的异同与潜力。

九大定制全部“双降”,软体仅慕思实现“双增”

首先从企业整体的营收和净利润来看,定制企业全部腰斩,软体仅有慕思实现双增,梦百合增收不增利。

可以直观感受到,定制家居受房地产寒冬影响还在继续。虽然各企业通过品类融合加大全链路大家居战略布局,积极推进线上线下渠道融合。但由于行业已从增量转为存量,企业主动攫取流量的成本增加,加上订单转化表现相对较弱,所以造成盈利承压。

泛家居圈创始人周忠对此发表了看法,他认为,定制家居行业已经挥别了高增长进入了低增长乃至负增长时代。而出现这种现象的原因有两个:其一,根本原因在于宏观环境的裂变。2021年,上游地产达到巅峰,与之高度捆绑的定制家居也迎来春天,但好景不长,政府史无前例的地产调控,导致以恒大为代表的超级地产企业接连爆雷,楼市哀鸿遍野,由此定制家居开始走起了下坡路。

其二,产能过剩。定制家居行业在2017年发展巅峰阶段的前后,全行业大兴土木、扩大再生产,这些新投入的产能,差不多都在几年后释放出来,正好撞到了地产大调控,需求萎缩而供给过剩,这个行业的供需严重失衡,进而导致了业内严重的内卷及恶性的价格战,行业缺乏增长的新动能。

综合来看,软体家居业绩表现相对优于定制家居。可能系内销方面产品的迭代和促销政策拉动以及外销方面海外需求复苏和跨境电商平台拓展相关。

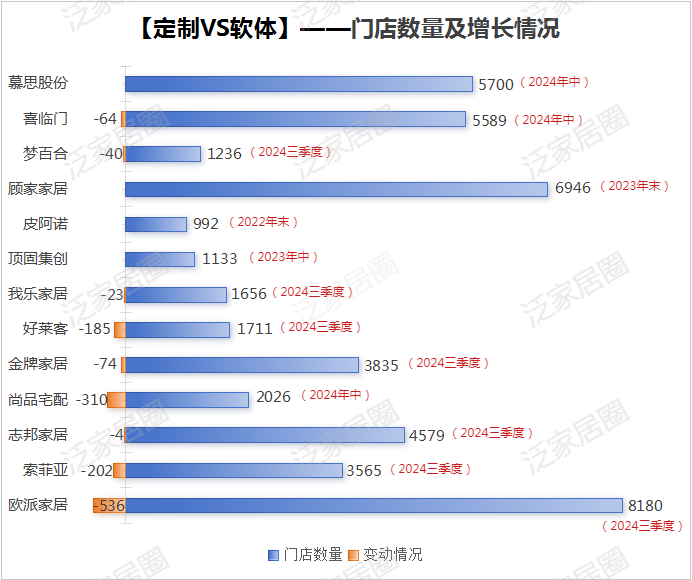

从门店增速看:定制增速放缓,店态迭代加速

定制方面,截至2024三季度,欧派共拥有门店8180家,相较2023年报披露的8716减少了536家。其中欧派品牌门店数量减少最多,为509家,欧铂丽减少76家,欧铂尼28家,铂尼思增加84家。对此欧派姚良松在第三季度业绩说明会上表示,截至2024年9月30日,欧派大家居门店接近930家,未来欧派将继续坚持大家居发展战略,持续深化一城一策战略。对于门店总数减少,欧派称是因为在鼓励经销商减少单品类销售门店,集中资源转型过渡到大家居新型门店业态中。

索菲亚拥有专卖店 2,543 家,米兰纳品牌共专卖店 579 家,司米品牌专卖店 161 家,华鹤品牌专卖店 282 家。与2023年末相比整体门店数量减少202家。

志邦门店数量变动不大,与2023年末相比,仅减少4家。其中整体橱柜、定制衣柜和直营店数量上皆有所减少,木门经销门店增长了137家。

尚品宅配、皮阿诺和顶固目前暂未公布2024第三季度的门店数据,但从2024半年报中可以获知,尚品宅配的门店数量为2026家,与2023年末相比,减少310家。因顶固和皮阿诺近几次业绩报告均未披露门店最新情况,范居士只找到了两项就近的数据:一是,在2022年报数据披露中,皮阿诺门店总数为992家;二是,在2023半年报中,顶固门店数量为1133家。

而软体方面,仅有梦百合披露了最新的门店数量,截至2024三季度,其门店合计1236家,与2023年末相比,减少了40家。顾家截至去年年末,门店总数6946家。喜临门和慕思截至今年上半年,门店总数分别为5589家、5700余家。

因此,总体来看,定制企业门店数量变动要比软体企业大,一方面与定制全面进军整家、整装等大家居业态相关,对店态的迭代有迫切的需求;另一方面,软体相较于非标定制而言,其深耕线上渠道较为有优势,因此普遍线下门店变动不大。由此可以推测,未来定制的大本营仍是深耕线下渠道,而软体可能更依赖于线下体验转线上销售。

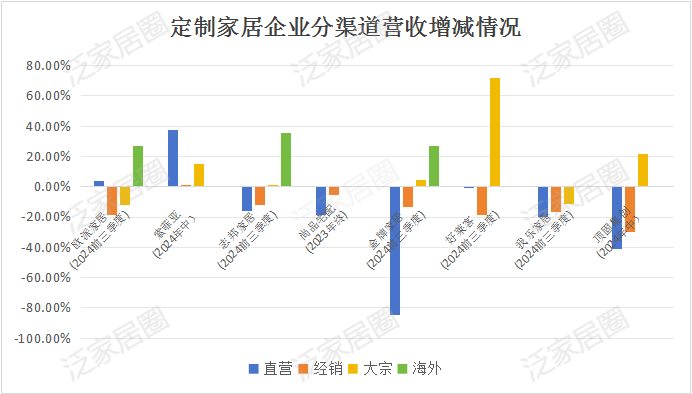

从渠道营收看:海外、大宗业务表现皆为良好

定制家居方面,大宗业务和海外渠道成为企业新的增长引擎。与粗放式增长时期和房地产深度捆绑不同的是,未来定制家居企业大宗业务的重心将更多放在拓展医院、酒店、学校等非房业务优化客户结构。

比如,索菲亚在2024半年报中提到,公司大宗业务主要是承接大型房地产精装修项目,酒店、企事业单位、长租公寓、学校、医院等样板房及工程批量项目,提供室内家居全屋定制产品。

海外渠道上,今年定制家居企业海外战略布局进一步加速,比如今年6月份,欧派拿下美洲地区巴拿马、志邦日本东京店和菲律宾宿务店正式开业;1月份,索菲亚越南胡志明市高端定制体验馆开业、金牌家居宣布拟投资不超7亿元建设泰国(罗勇府)生产基地;7月份,尚品宅配旗下海外品牌Sunpina,在越南胡志明市举行开业典礼等。

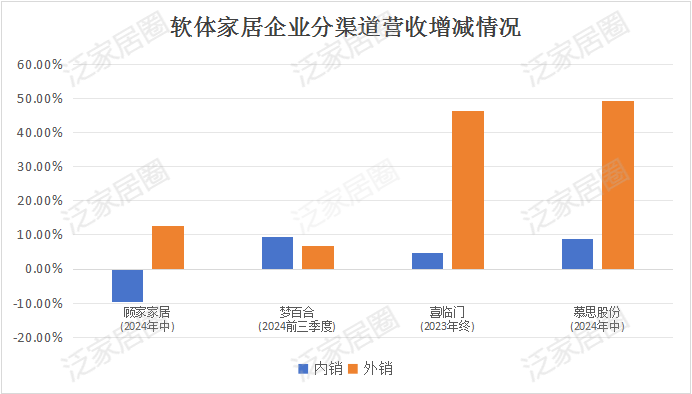

而软体家居方面,相比定制家居,其内销依旧有不错的增长空间,加之外销增速惊人,其渠道业绩压力相比定制而言要略小。

从品类看:定制营收普遍下滑,软体增势较好

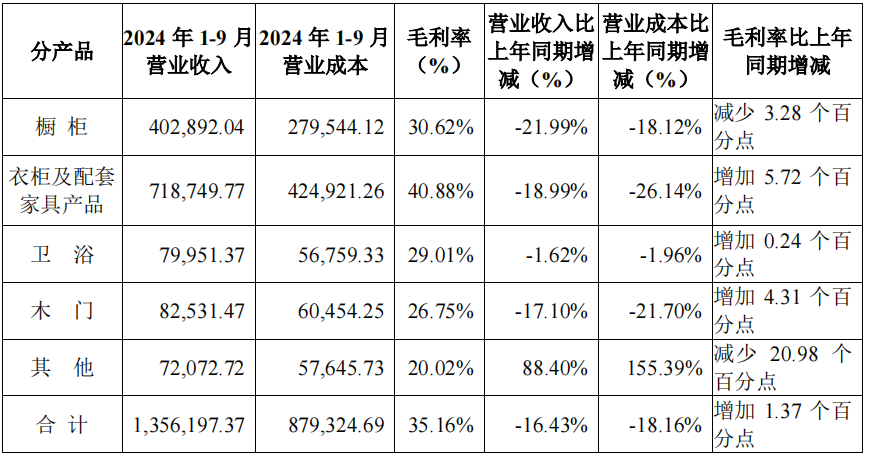

定制家居方面,欧派前三季度所有品类营收同比皆有下滑。其中橱柜-21.99%、衣柜及配套家具产品-18.99%、卫浴-1.62%、木门-17.10%。

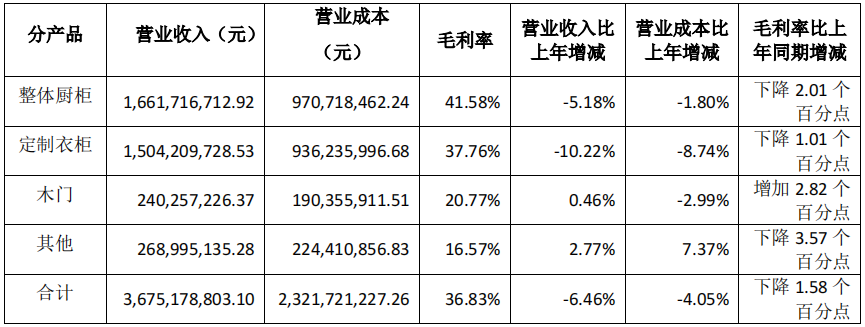

志邦家居前三季度仅木门营收实现0.46%的增长,整体厨柜(-5.18%)和定制衣柜(-10.22%)的营收皆出现下滑。

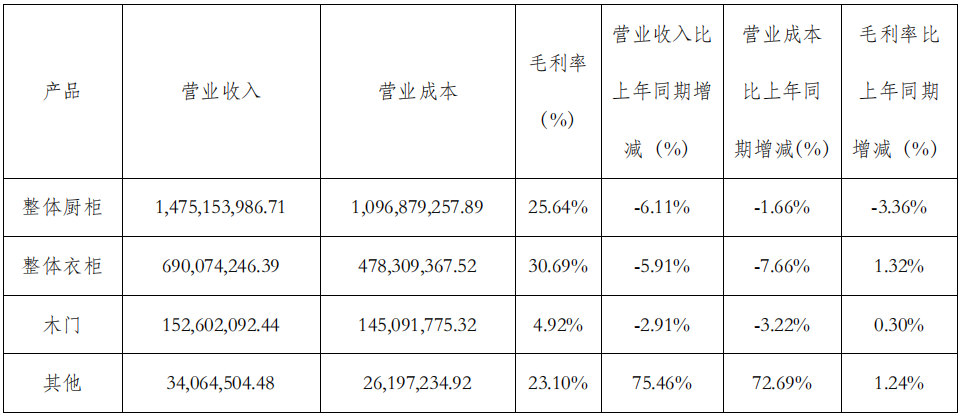

金牌家居前三季度各品类营收也出现了不同程度的下滑。其中整体厨柜同比下滑6.11%、整体衣柜下滑5.91%、木门下滑2.91%。

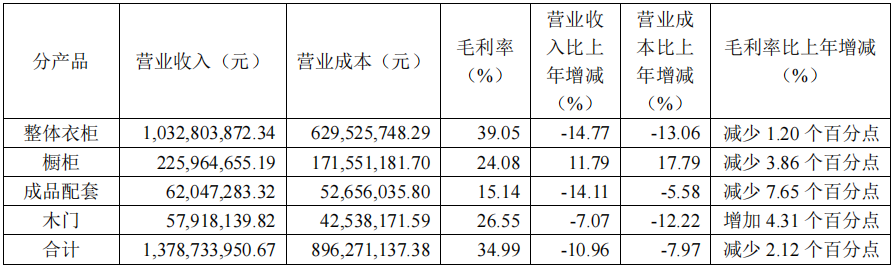

好莱客前三季度仅厨柜品类营收实现11.79%同比增长,整体衣柜、成品配套、木门分别下滑14.77%、14.11%、7.07%。

索菲亚、尚品宅配、顶固、皮阿诺并未公布前三季度各品类的营收情况,不过从半年报来看,索菲亚衣柜(+0.84%)、橱柜(+26.79%)、木门(+17.72%)品类都实现了增长。尚品宅配定制家居(-17.68%)和配套家居(-14.67%)产品营收皆出现两位数下滑。

顶固所有品类营收也出现下滑,其中定制衣柜及配套家具下滑3.80%、精品五金下滑7.78%、定制生态门下滑14.94%。皮阿诺定制橱柜及其配套产品营收同比下滑17.52%,定制衣柜及其配套产品下滑25.28%。

综合来看,市场饱和、内需不足等问题还在加剧,这也导致企业各品类营收的增长空间都迎来了尴尬期,尽管各品类运营成本相比去年有所减少,但大部分企业的王牌品类下滑趋势不见好转,新拓展品类营收占总营收份额较小,且增速有限,短时间内仍无法填补主打品类的下滑空隙。

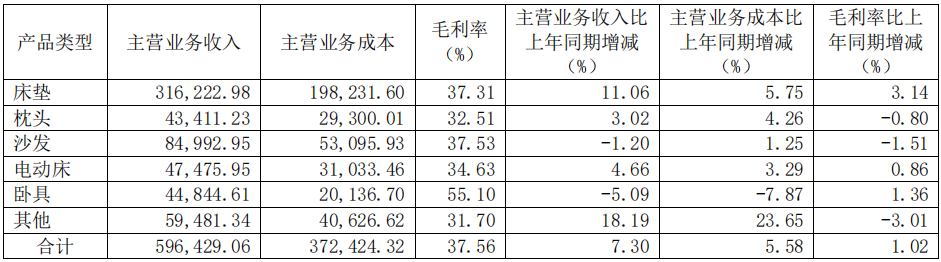

软体家居方面,梦百合前三季度床垫(+11.06%)、枕头(+3.02%)、电动床(+3.29%)等产品实现了营收的同比增长,沙发(-1.20%)、卧具(-5.09%)两项产品出现了下滑。

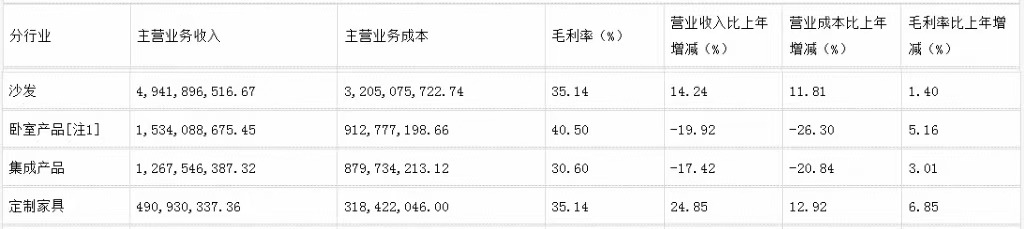

顾家家居、喜临门、慕思股份均未披露2024前三季度各产品营收情况,不过从2024半年报可以看出,顾家沙发和定制家具产品营收增势不错,分别为14.24%、24.85%,卧室和集成产品营收出现两位数下滑。

慕思股份所有品类皆实现营收增长。其中床垫+8.26%、床架+7.03%、沙发+11.63%、床品+16.58%。

综合来看,软体家居品类营收整体增势不错,仅有个别品类出现下滑,大趋势仍是上涨。单产品盈利能力来看,相比非标定制而言,软体家居更有上升空间。

写在最后:

综合来看,定制和软体各有优势,也各有瓶颈。虽然当下来看,定制处于改革的“阵痛期”,加之地产压力,成绩不及预期,但未来如何还尚待定论。软体方面,受行业一体化整家、整装趋势影响,企业存在品类不够齐全的短板,目前部分头部软体家居企业也已经跨界入局定制,比如顾家、慕思、梦百合等。较好一点的是,软体家居的优势品类表现相对稳健,盈利能力相对抗打,加之其在新兴定制领域的发展空间还很充足,因此目前给人的观感会更具有想象空间。